با سیاستهای دولت، رشد مانده تسهیلات اعطایی بانکها که یکی از مهمترین مولفههای خلق پول بانکی و ایجاد نقدینگی جدید است، از رقم ۱۱.۱ درصد در دو ماهه اول سال گذشته به ۱.۰۷ درصد در دو ماهه اول امسال کاهش یافته است.

به گزارش پایگاه خبری بازرگانان ایران از شبکه اخبار اقتصادی و دارایی (شادا)، کنترل نقدینگی و پایه پولی از برنامههای مهم دولت سیزدهم بوده است و در همین راستا علاوه بر جلوگیری از پولی شدن کسری بودجه، کنترل ترازنامه بانکها در دستور کار دولت قرار گرفته است.

بر اساس ضوابط بانک مرکزی در سال گذشته سقف رشد ماهانه ترازنامه بانکهای تجاری ۲ درصد و برای بانکهای تخصصی ۲.۵ درصد بود. اما در سال جاری این سیاست تغییر کرده و طبق اعلام رئیس کل بانک مرکزی، متناسب با شرایط بانکها از نظر کفایت سرمایه، معوقات بانکی، کیفیت دارایی و … دامنه سقف رشد ترازنامه بانکها بین ۱.۵ تا ۲.۵ درصد خواهد بود.

در واقع بانکهایی که استانداردهای پایینی دارند، سقف رشد ترازنامه ۱.۵ درصد در هر ماه و ۱۸ درصد در سال خواهند داشت و بانکهایی که از استانداردهای خوبی برخوردار هستند تا ۲.۵ درصد در هر ماه و ۳۰ درصد در سال میتوانند رشد ترازنامه داشته باشند. با این تعریف احتمالا بانکهای متوسط هم رشد ۲ درصدی در ماه خواهند داشت.

بر این اساس بانکهایی که حدود تعیین شده را رعایت نکنند، مشمول جریمه خواهند شد و نرخ سپرده قانونی آن به ۱۳ درصد افزایش مییابد. البته بانک مرکزی اجازه دارد در صورت عبور بیش از حد یک بانک از سقف تعیین شده، نرخ سپرده قانونی آن بانک را به بیش از ۱۳ درصد و تا ۳۰ درصد هم افزایش دهد. سپرده قانونی در واقع تکلیف بانک به اختصاص درصدی از منابع نزد بانک مرکزی است که افزایش آن موجب کاهش منابع بانک و افزایش هزینه میشود.

همانطور که گفته شد یکی از مهمترین دلایل اتخاذ سیاست کنترل مقداری دارایی بانکها، کنترل نقدینگی و خلق پول بانکها برای مهار تورم است و از مهمترین مولفههای سمت راست ترازنامه که دارایی بانک را تشکیل میدهد، مانده تسهیلات اعطایی بانکها است.

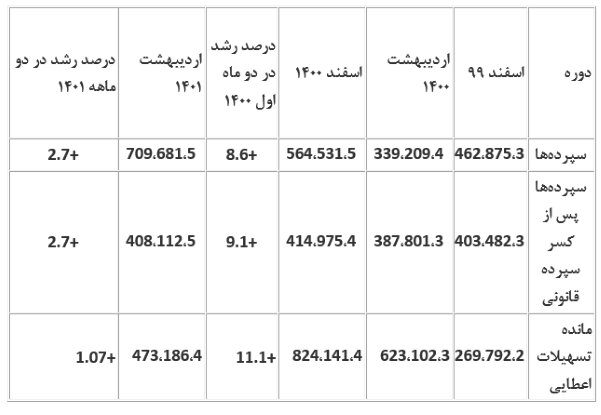

آماری که بانک مرکزی از عملکرد ۲ ماهه نظام بانکی در حوزه سپردهگیری و مانده تسهیلات اعطایی منتشر کرده، نشان میدهد در دو ماهه اول امسال رشد مانده تسهیلات اعطایی نسبت به اسفند ماه سال گذشته فقط ۱.۰۷ درصد شده، این در حالی است که رشد مانده تسهیلات اعطایی در دوماهه اول سال گذشته ۱۱.۱ درصد بوده است. در واقع این آمار نشان میدهد رشد مانده تسهیلات اعطایی در دو ماهه اول سال جاری به یک دهم رسیده است.

همچنین به این نکته هم باید اشاره کرد که صرفا رشد مانده تسهیلات اعطایی کاهش پیدا نکرده بلکه رشد سپردهها هم افت قابل توجهی داشته است، بهطوری که در ۲ ماهه ابتدایی سال ۱۴۰۰ کل سپردههای بانکی بدون کسر سپرده قانونی ۸.۶ درصد رشد داشته، اما در دو ماهه اول سال ۱۴۰۱ این رشد به ۲.۷ درصد تنزل کرده است.

باتوجه به اینکه حدود ۹۸ درصد از کل نقدینگی کشور در قالب سپرده نزد نظام بانکی است، افت رشد سپرده در دو ماهه اول سال ۱۴۰۱ نشاندهنده کاهش شدت پمپاژ نقدینگی به اقتصاد است.

مانده سپردهها و تسهیلات اعطایی بانکها (ارقام به هزار میلیارد تومان)

گزارش عملکرد ماهانه ۱۱ بانک بورسی در بهار امسال هم نشان میدهد این ۱۱ بانک در مجموع افت قابل توجهی در رشد مانده تسهیلات پرداختی داشتهاند بهگونه ای که رشد مانده تسهیلات اعطایی در بانک پاسارگاد از ۱۷.۵ درصد به ۹.۳ درصد، بانک صادرات از ۱۵.۳ درصد به ۳.۲ درصد، بانک ملت از ۲۹.۲ درصد به منفی ۱.۲۹ درصد، بانک خاورمیانه از ۲۱.۹ درصد به ۱.۹ درصد، بانک اقتصاد نوین از ۲۲.۳ درصد به ۳.۲ درصد، بانک سینا از ۲۷.۶ درصد به ۶ درصد، بانک تجارت از ۱۴.۱ درصد به ۷.۱ درصد و بانک دی از ۵.۹ درصد به منفی ۴ درصد رسیده است.

آمار تجمیعی عملکرد بانکها در خرداد ماه در هفتههای آینده منتشر میشود و قطعا در آن زمان قضاوت دقیقتری میتوان انجام داد اما در همین دو ماهه اول سال ۱۴۰۱ سیاستهای کنترل نقدینگی موجب شده رشد نقدینگی روند کاهندهای به خود بگیرد.

براساس گزارش اخیر بانک مرکزی، در فروردین ماه امسال رشد نقدینگی معادل منفی ۰.۲ درصد نسبت به ماه قبل بوده است. همچنین براساس اظهارات معاون اقتصادی بانک مرکزی رشد حجم نقدینگی در دو ماهه اول امسال ۲.۳ درصد بوده که در مقایسه با رشد ۳.۶ درصدی در دو ماهه اول سال گذشته ۳۶ درصد کمتر بوده است.

همچنین رشد نقدینگی در ۱۲ ماهه منتهی به اردیبهشت ماه امسال به ۳۴.۷ درصد رسیده که ۱.۶ درصد کمتر از رشد ۱۲ ماهه منتهی به اسفند ماه ۱۴۰۰ و ۵.۸ درصد کمتر از رشد ۱۲ ماهه منتهی به شهریور ماه ۱۴۰۰ بوده است.

باتوجه به روند کاهنده رشد نقدینگی بهنظر میرسد رشد این متغیر در طول سال ۱۴۰۰ به کمتر از ۳۰ درصد برسد و حتی ممکن است در سطح ۲۵ درصد قرار بگیرد. در صورت تحقق این پیشبینی قطعا این اقدامات به جریان کاهش نرخ تورم کمک شایانی خواهد کرد.